Oggi metto alla prova le tue capacità matematiche. Ti stai già giustificando? Non hai studiato ieri? Poco male, perchè, se avrai voglia di leggere questo articolo, la tua coscienza finanziaria ne gioverà.

Cosa fanno i promotori o le inserzioni sui giornali, per convincerti della bontà di un prodotto finanziario? Se hanno dei buoni numeri, ti indicano il rendimento medio che un investimento ha prodotto negli ultimi anni.

Se ti capita di leggere che un fondo ha avuto un rendimento medio del 5% negli ultimi 4 anni, cosa pensi?

Penserai che, se tu avessi investito al 5% annuo per 4 anni, avresti ottenuto lo stesso risultato del fondo.

Ahimè, potrebbe non essere così (anzi, quasi sicuramente non lo è).

Cosa dice la matematica?

I calcoli che andremo a fare ci dimostreranno che un rendimento medio del 5% annuo è diverso da un rendimento effettivo del 5% annuo…

Procediamo per gradi.

Se io investo 1000 euro, ottenendo un rendimento del 5% annuo, quanto sarebbe il mio capitale tra 4 anni?

Stiamo parlando di interessi composti, quindi il primo anno io guadagnerei 50 euro (il 5% di 1000), l’anno successivo il 5% di 1050 euro e così via.

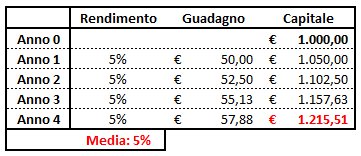

Di seguito l’investimento completo su 4 anni:

Fin qui ci siamo: questo investimento ha ottenuto una media di rendimento del 5% annuo.

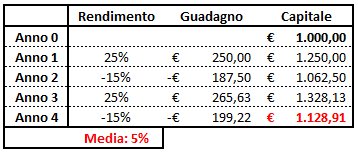

Adesso facciamo un altro esempio: anche il prossimo investimento ha garantito una media di rendimento del 5% annuo, ma il risultato finale è diverso:

Il risultato finale è leggermente (eufemismo) diverso: c’è una differenza di 90 euro circa, rispetto all’investimento precedente (in percentuale, rispetto ai 1000 euro di partenza, stiamo parlando del 9% circa).

In quest’ultimo caso, a livello di interesse composto, stiamo parlando di un rendimento del 3,078% circa.

Ma come è possibile che un rendimento medio del 5% annuo sia, in pratica, un rendimento di poco più del 3%? Magie della matematica (o sapienti tecniche di marketing…).

Quale è l’indicatore migliore?

L’esempio precedente ci dimostra che la media aritmetica dei rendimenti non è il miglior indicatore possibile.

L’indicatore corretto è in questo caso la media geometrica.

La media geometrica di 2 numeri A e B è la radice quadrata di A x B.

La media geometrica di 3 numeri A, B e C è la radice cubica di A x B x C.

E così via.

Non serve mangiarsi la testa, puoi calcolarla facilmente con Excel tramite la formula MEDIA.GEOMETRICA(…), seguendo le indicazioni di seguito.

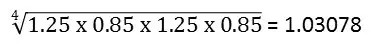

Riprendiamo il secondo esempio e calcoliamo la media geometrica dei rendimenti. Mi raccomando, non considerare il valore percentuale, ma il reale valore numerico sottostante.

Poichè guadagnare il 25% significa moltiplicare il capitale per 1,25 (1+0,25), mentre perdere il 15% significa moltiplicare il capitale per 0,85 (1-0,15), possiamo calcolare la media geometrica come segue:

Guarda caso 1,03078 equivale ad un guadagno del 3,078% che è esattamente quello che avevamo visto prima.

Chiaramente, variando i numeri, il rendimento finale potrà cambiare, ma il concetto è lo stesso: occorre considerare la media geometrica.

Purtroppo le brutte notizie non finiscono qui, perchè la matematica non lascia scampo: la media geometrica di una serie di valori non è mai superiore alla loro media aritmetica.

Se, la prossima volta che leggi un foglio illustrativo, ti imbatti in un rendimento medio, saprai che il rendimento reale sarà quasi certamente inferiore a quello indicato.

Devo considerare altro?

Ora che sei un guru delle radici n-esime, non puoi temere nulla. Quindi metto sul piatto un altro concetto, perchè so che mi seguirai.

Nulla è meglio del rendimento effettivo per valutare la bontà di una serie storica passata.

Tuttavia, anche la parte psicologica, umana, vuole la sua parte. E da buoni italiani, esperti di catenaccio, forse vorremmo anche essere sicuri di prendere delle batoste, seppur temporanee.

Mi spiego meglio. Un investimento può anche aver garantito il 5% effettivo annuo, cosa che ci piace, ma sappiamo come è stato il percorso? E’ stata una crescita lineare, oppure ci sono stati dei momenti di crisi in cui il nostro investimento si era deprezzato tantissimo?

E’ la storia dei mercati che lo dice. Un indice azionario diversificato globale può anche garantirci un 6-7% effettivo annuo, ma ci sono anche dei momenti in cui le quotazioni perdono il 50%.

Ecco, la perdita massima che avresti dovuto sopportare è il cosiddetto drawdown massimo. Se puoi, cerca di recuperare anche questo dato, quando fai i tuoi studi.

Se sei fortemente finalizzato sul lungo termine, forse è un dato non importante, ma ti posso assicurare che, se vedrai il tuo investimento perdere tanto valore, ti serviranno nervi ben saldi. Quindi forse è meglio sapere cosa, in passato, avresti dovuto tollerare.