Sarà capitato anche a te, almeno una volta nella vita, di dover realizzare in autonomia un lavoretto domestico e di aver bisogno di un attrezzo specifico.

Un trapano elettrico per avvitare qualcosa, un martello per piantare un chiodo, quello che vuoi.

Magari un giorno ti capiterà, o ti è già capitato, di recarti in ferramenta e chiedere: “Scusate, avete qualcosa per difendersi dal crollo dei mercati?”

E forse il commesso ti risponderà: “Certo, abbiamo questo ETF Short. Ma lei lo sa usare?”.

Cosa sono gli ETF Short?

Sicuramente sai già che gli ETF sono strumenti finanziari a bassissimo costo che replicano un indice di riferimento. Se hai bisogno di un ripasso, clicca qui per capire cosa sono gli ETF.

Un ETF che ha come benchmark l’indice FTSE MIB, ne replicherà giornalmente la performance. Se il FTSE Mib realizza un +1%, anche l’ETF corrispondente farà uguale. Stesso discorso in caso di performance negativa, ovviamente.

Se l’indice di riferimento realizza un +1%, l’ETF Short, a fine giornata, segnerà un -1%. Al contrario, a fronte di un -1% dell’indice, l’ETF Short segnerà un +1%.

Tutto chiaro quindi: se credi che il crollo dei mercati sia alle porte, potresti avere la tentazione di comprare un ETF Short. Mai come di questi tempi, riceviamo messaggi dai nostri lettori, che ci chiedono se è il caso di puntare su strumenti di questo tipo.

Sembra tutto semplice, ma proviamo a capire cosa succede una volta che compri l’ETF Short e lo metti in portafoglio. Vorrai tenerlo per un po’ di tempo, giusto?

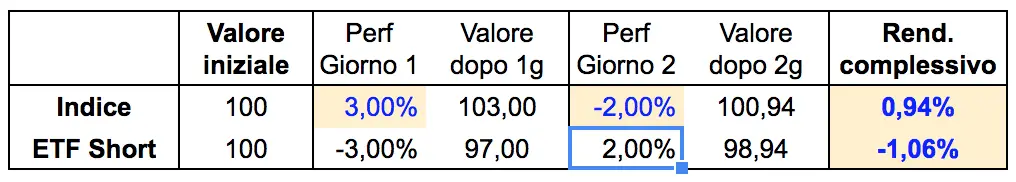

Esempi di performance degli ETF Short su 2 giorni

Se l’indice realizza, su 2 giorni, rispettivamente +3% e -2%, il rendimento complessivo sarà pari allo 0,94%.

Ci verrebbe da pensare, quindi, che l’ETF Short realizzi un -0,94% dopo questi 2 giorni. In realtà si comporta peggio, calcoli alla mano.

Strano? Andiamo ad esaminare tutte le combinazioni possibili su 2 giorni.

PS: ignoriamo il caso in cui a fine serata si chiuda con una variazione nulla. In questo caso, infatti, sia l’indice che l’ETF Short chiudono invariati.

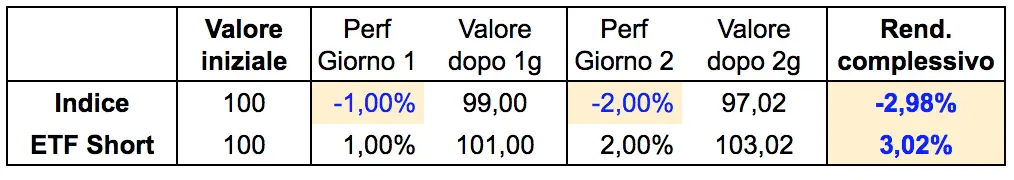

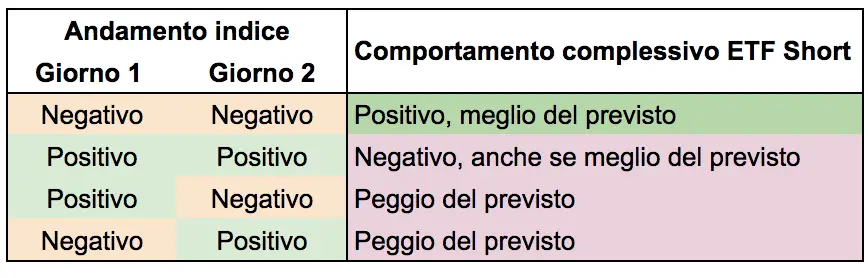

Andamento indice –> giorno 1: negativo – giorno 2: negativo

Iniziamo con la buona notizia, anche perchè sarà l’unica.

Regola generale: se l’indice, per 2 giorni, chiude in negativo, allora il rendimento complessivo dell’ETF Short sarà positivo, ed anche in misura maggiore rispetto alle attese.

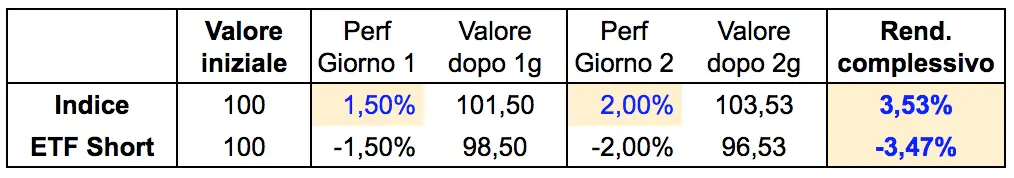

Andamento indice –> giorno 1: positivo – giorno 2: positivo

Quando compri un ETF Short, è proprio ciò che vorresti evitare.

Regola generale: se l’indice, per 2 giorni, chiude in positivo, allora il rendimento complessivo dell’ETF Short sarà negativo, anche se in misura minore rispetto alle attese.

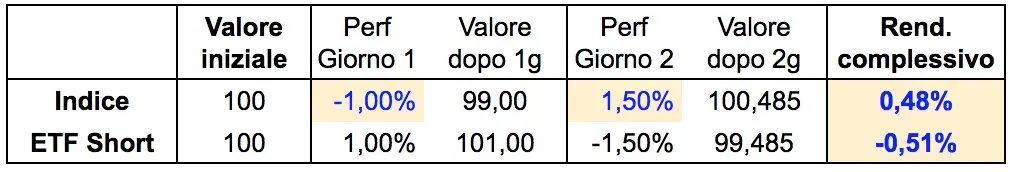

Andamento indice –> giorno 1: positivo – giorno 2: negativo (o viceversa)

Qui sbuca fuori l’inaspettato.

Regola generale: se l’indice, per 2 giorni, chiude una volta in positivo e una in negativo, allora il rendimento complessivo dell’ETF Short sarà sempre minore delle attese.

Un motivo in più per odiare i movimenti laterali dell’indice, senza un trend definito.

Ma tieniti forte, perchè il bello deve ancora venire.

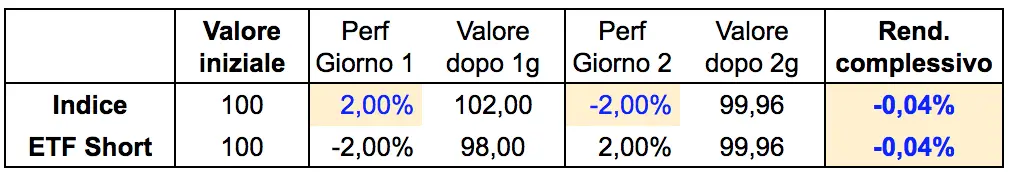

Se le variazioni dell’indice sono di segno opposto, ma di valore assoluto uguale (es. +1% e -1%, +2% e -2%, …), il rendimento complessivo dell’indice sarà sempre negativo.

Incredibile ma vero, in questo caso anche l’ETF Short realizza una performance negativa. Per di più uguale a quella dell’indice!

Purtroppo ci sono altre combinazioni per cui indice ed ETF Short realizzano entrambi una performance negativa dopo 2 giorni. Accade in casi simili al precedente: variazioni di segno opposto, di valore assoluto molto simile. Più grande è la volatilità, maggiore è la perdita. Esempi: +1,50% e -1,49%, +2% e -2,01%, etc.

Riepilogo generale

Pare che questa tabellina verrà data in dotazione a tutte le ferramenta che la richiederanno.

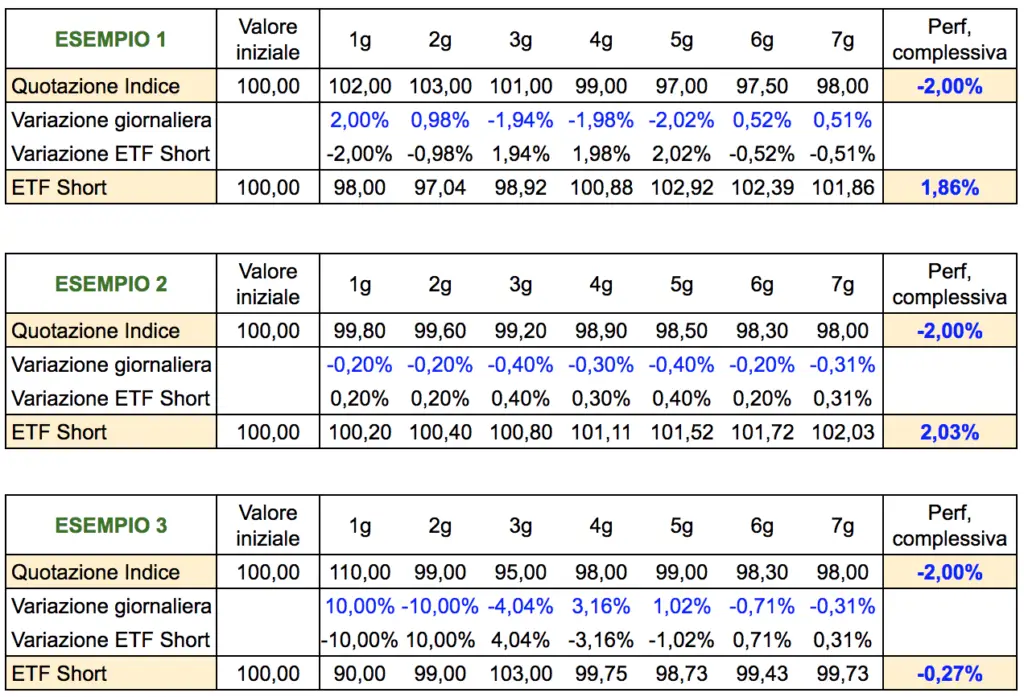

Esempi di performance degli ETF Short su più giorni

Su periodi più lunghi può accadere veramente di tutto.

Se l’indice ha una variazione complessiva mensile pari a -2%, nello stesso periodo l’ETF Short potrà realizzare performance ben lontane dal +2% ipotizzato. Nel bene e nel male. Potrà chiudere il mese con un +3%, ma anche con un +1% o addirittura in negativo.

Tutto dipende dalle oscillazioni giornaliere. Dipende da come le quotazioni si sono mosse nel frattempo. Proviamo a fare alcuni esempi.

Al di là di degli esempi numerici, i ragionamenti fatti in precedenza sui 2 giorni continuano a valere.

Questo perchè le regole prima descritte valgono anche se prendi 2 giorni a caso in una serie, non per forza 2 giorni consecutivi.

Come dire: una serie di 5 variazioni positive e 3 negative (in qualsiasi ordine), può essere considerata come 3 coppie (positivo, negativo) e una coppia (positivo, positivo). E noi sappiamo che coppie di segni discordi portano a performance inferiori alle attese per l’ETF Short.

Più è lunga la serie temporale, maggiore è la probabilità di movimenti laterali, anche ampi, delle quotazioni.

E’ un normale effetto dell’interesse composto (compounding).

Se vuoi che il tuo ETF Short si apprezzi considerevolmente, e in linea con le aspettative, devi sperare di imbeccare un filotto di chiusure negative dell’indice di riferimento.

E devi anche sperare di non incappare in periodi di alta volatilità e movimento laterale, perchè più brusche sono le oscillazioni, maggiore è l’effetto compounding negativo. Vedi l’esempio 3 delle tabelline in alto.

ETF Short in leva: per chi non teme nulla

La creatività dell’uomo non ha confini. E quindi, dopo gli ETF Short, inventarono subito gli ETF Short in leva.

Questi strumenti, oltre a replicare l’inverso della performance giornaliera dell’indice di riferimento, la amplificano anche.

Il FTSE Mib chiude a -2%? Bene, il corrispondente ETF Short 2x realizzerà un +4%.

E se il FTSE Mib chiude in positivo, a +2,5%? Poveri i possessori dell’ETF Short 3x, perchè si portano a casa un -7,5%.

Se avevi pensato che l’alta volatilità fosse un evento raro (!), adesso hai gli strumenti per generarla in autonomia.

Grazie alle ampie oscillazioni, gli ETF Short in Leva soffrono clamorosamente dell’effetto compounding negativo. Sono da usare per blitz giornalieri o poco più.

- Lyxor Ftsemib Dai -1x Bear Ucits Etf Acc (BERMIB) – ISIN: FR0010446146

- Lyxor Ftsemib Dai -2x Xbr Ucits Etf Acc (XBRMIB) – ISIN: FR0010446666

- Etfs 3x Daily Short Ftse Mib (IT3S) – ISIN: JE00B894R074

Nel caso degli ETF Short, e a maggior ragione per quelli in leva, la replica dell’indice ovviamente non può essere fisica.

Per ottenere una performance inversa, vengono utilizzate opzioni, futures e altre diavolerie. In caso di oscillazioni estreme delle quotazioni, non sono da escludersi comportamenti anomali. Aspetto con ansia un ETF Short 7x sull’andamento del Bitcoin.

Come e quando utilizzare gli ETF Short?

Sei arrivato fin qui? Meriti allora un buono sconto per il tuo acquisto in ferramenta.

Intanto ti indico i motivi per cui si utilizzano gli ETF Short e le modalità con cui implementare le strategie più diffuse.

Per puntare al ribasso nel brevissimo termine

Se credi che, nel brevissimo periodo, l’indice di riferimento crollerà, puoi comprare un ETF Short.

In ogni caso, evita di tenerlo in portafoglio per molti giorni, perchè incapperai quasi sicuramente in un movimento laterale, magari ad alta volatilità, che potrebbe rovinare ogni eventuale guadagno precedente.

Ovviamente, per la legge di Murphy, il giorno in cui si compra un ETF Short, coincide spesso con l’inizio del più poderoso mercato toro della storia. Ma fa parte del gioco.

Per ridurre il peso di una posizione aperta

Le strategie più sofisticate, e per certi aspetti anche meno rischiose, prevedono l’acquisto di un ETF Short quando già si possiede la versione Long (ovvero l’ETF classico).

Sembra un controsenso, ma è un modo alternativo per ridurre l’esposizione del portafoglio su un asset.

Con un esempio è tutto più chiaro.

Supponiamo che tu già possieda in portafoglio 10.000 € su un ETF che replica il FTSE Mib.

Se decidi di ridurre l’esposizione del 30%, puoi scegliere tra queste alternative:

- Strategia più immediata: vendere 3.000 € dell’ETF già in portafoglio

- Acquistare 3.000 € di ETF Daily Short su FTSE Mib

- Acquistare 1.000 € di ETF Daily 3x Short su FTSE Mib

Come si diceva prima, le strategie con ETF Short vanno realizzate per tempi ridotti. Per capire quale fa al caso tuo, verifica anche la tassazione di eventuali guadagni post vendita.

Per giocare sulle differenze di rendimento

Se ritieni che un indice/settore possa sovraperformare rispetto ad un altro, puoi utilizzare una strategia long/short.

Se, ad esempio, credi che il DAX (Indice della borsa tedesca) sovraperformerà, molto spesso e giornalmente, l’indice italiano FTSE Mib, allora puoi azzardare un portafoglio del genere:

- 50% su EFT Dax

- 50% su ETF Short Daily FTSE Mib

In tal modo, se giornalmente il Dax avrà una performance migliore del FTSE Mib, la strategia funziona.

Non importa se i mercati siano in trend crescente o decrescente, basta solo che il primo sovraperformi rispetto al secondo (es: 1% vs 0,7%, -1% vs -1,2% e cosi via).

Questa strategia, se viene attuata su un periodo più lungo, richiede continui ribilanciamenti per mantenere le proporzioni originarie al 50%-50%.

In alternativa, puoi anche utilizzare la leva per ottenere le stesse coperture, ma con investimenti inferiori.

Inutile dire che, se poi il FTSE Mib si comporta meglio del DAX per più giorni, la perdita è probabilissima.

Altro articolo interessantissimo,sugli etf short e l’effeto compounding.Forse gli unici etf short

utili per il risparmiatore(non speculatore)potrebbero essere quelli senza leva,da tenere nelle fasi negative del mercato per brevi periodi(es.1-2 settimane),sperando che vada bene

Grazie mille Gennaro, siamo felicissimi di poter essere di aiuto, per quello che possiamo fare 🙂

E’ corretto l’approccio che indichi, nella speranza che le giornate di ribasso siano molto più numerose (e sostanziose) di quelle di rialzo, altrimenti tra commissioni di compravendita e tassazioni, non ne vale la pena…

Buongiorno,

penso non sia corretto il ragionamento di fondo nei vari esempi.

Gli short sono esattamente speculari ai normali etf. Per entrambi, se abbiamo un guadagno positivo ed uno negativo uguali, il guadagno finale è negativo. Questo è dovuto al modo in cui calcoliamo le percentuali, basandoci sempre sul prezzo di partenza, che una volta è il maggiore (in caso di discesa), una volta è il minore (in caso di salita).

Anche per il normale indice, se prima perde, poi guadagna, non è possibile sommare le due percentuali, infatti il guadagno è minore (vedi esempio 1). Il guadagno è infatti calcolato su una base minore di 100, da qui il minore guadagno.

Buongiorno Marco, grazie del commento.

E’ corretto quello che dici, ovviamente se un indice fa +1% e -1% di seguito, la quotazione finale è inferiore, indipendentemente dagli strumenti.

Ma qui ci si focalizzava su un altro punto: dopo N giorni, se un indice fa, come nel primo esempio, +0,96%, l’ETF short non fa -0,96% ma di meno.

Se tu fossi short su un’azione (vendita allo scoperto), se questa dopo N giorni fa +0,96%, tu faresti -0,96%. Con gli ETF, vista la capitalizzazione giornaliera, non accade così

Buongiorno,

calcoli a parte…..da tenere conto in momenti come questi, che se vietano le vendite allo scoperto oppure sospendono la contrattazioni si rischia di rimanere con il cerino in mano…..perdere tutto alla ripresa delle contrattazioni….O sbaglio?

Ciao, sicuramente una chiusure completa delle contrattazioni è sempre un’incognita e a quel punto ogni investitore corre il rischio di rimanere “inerme” di fronte agli eventi.

Ma tieni conto di una cosa: quando vengono vietate le vendite allo scoperto, di solito, viene impedita solo l’operatività short (ovvero la vendita “pura” allo scoperto).

Gli ETF short non vengono invece bloccati, perchè questi etf vengono comprati e venduti come un’azione normale, senza la necessità di effettuare, da parte tua, nessuna operazione short.

In ogni caso, sempre cautela nell’utilizzo degli strumenti!