Avere una rendita extra, che possa integrare o addirittura sostituire lo stipendio, non sarebbe affatto male…

Soprattutto in Italia, in molti pensano che l’unico modo efficace per generare una rendita sia comprare una casa per darla poi in affitto. Fortunatamente ci sono altre strategie, altrettanto redditizie e infinitamente più comode!

Investendo direttamente in azioni e obbligazioni, è possibile generare una rendita grazie ai dividendi e alle cedole.

Ma soprattutto, scegliendo alcuni particolari ETF, si può ottenere lo stesso risultato, riducendo di molto i rischi, con la possibilità di investire anche piccole quote di denaro. Se non sai cosa sono gli ETF, ti consiglio di leggere prima il nostro articolo introduttivo.

Obiettivo rendita con gli ETF a distribuzione?

Ogni investimento deve essere fatto a fronte di un obiettivo.

Investire senza un obiettivo chiaro può essere molto pericoloso, perchè potrebbe portarti a scegliere strumenti inadatti e potresti agire senza una strategia definita.

Se il tuo obiettivo è generare una rendita periodica extra, allora devi scegliere strumenti finanziari che distribuiscano periodicamente i proventi. Scegliendo un ETF, sarai anche in grado di diminuire il rischio complessivo, perchè automaticamente diversificherai il tuo investimento (in pratica investi su un paniere e non su una singola controparte).

I cosiddetti ETF a distribuzione (al contrario di quelli ad accumulazione) fanno quindi al caso tuo.

Sono principalmente di due tipi:

- Azionari: investono su indici o panieri di azioni, e periodicamente restituiscono i dividendi staccati dalle azioni sottostanti

- Obbligazionari: investono su titoli obbligazionari (titoli di stato o corporate) e distribuiscono le cedole dei titoli sottostanti

Nel caso di ETF a distribuzione, si parla genericamente di dividendi, indipendentemente dalla loro natura azionaria od obbligazionaria.

Così come accade per le azioni, anche gli ETF a distribuzione, al momento dello stacco del dividendo, si deprezzano di pari valore. Ad esempio, se un ETF quota 80 e stacca un dividendo pari a 3, automaticamente scende alla quotazione di 77. In pratica quelle 3 monetine vengono trasferite dall’ETF al tuo conto corrente (e pagherai le tasse).

Esempi pratici di ETF a distribuzione

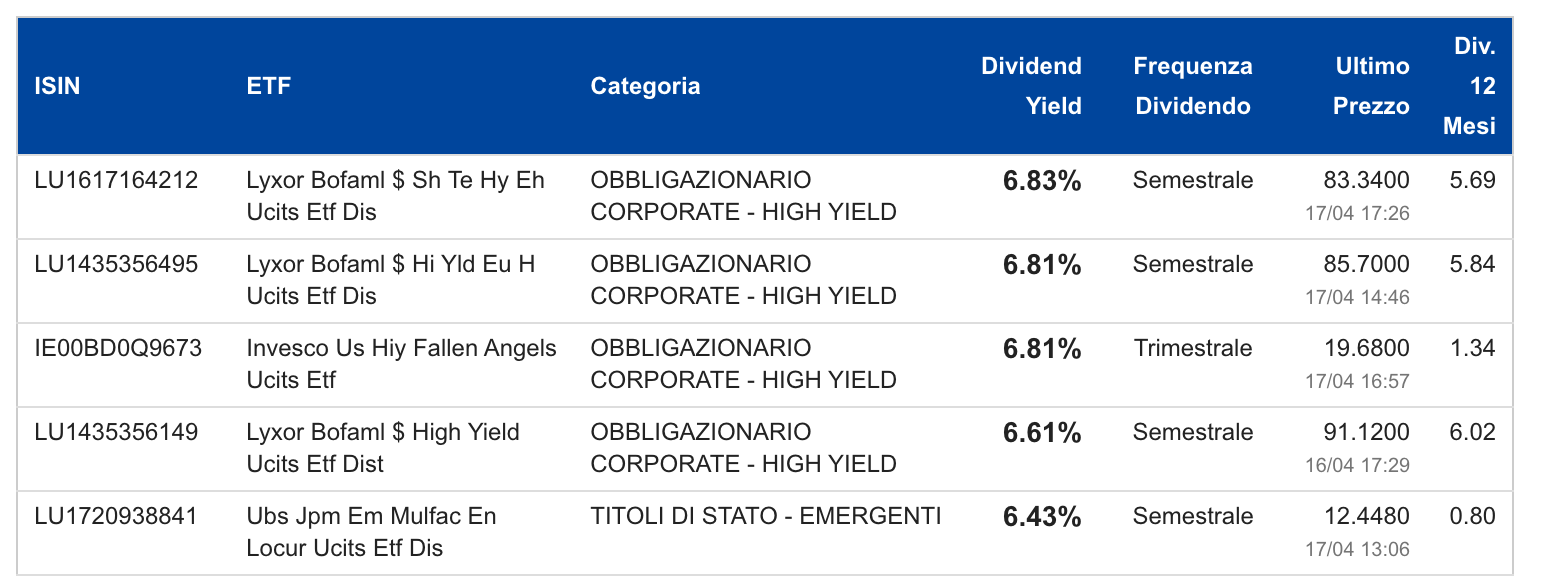

Facciamo alcuni esempi (dati reali al 17/04/20).

Questi sono ETF obbligazionari e, per ciascuno di essi è indicata la quotazione corrente e l’ammontare di dividendi distribuito negli ultimi 12 mesi.

Il primo della lista è un ETF che investe su un paniere di obbligazioni high yield e può essere acquistato al prezzo di 83,34. Se in futuro distribuisse ancora un dividendo annuale di 5,69 allora l’investitore avrebbe un ritorno del 6,83%, sottoforma di flusso di cassa in entrata (accreditato sul conto corrente).

L’incognita è ovviamente la sostenibilità dei dividendi anche nel futuro. Non c’è infatti certezza che le azioni/obbligazioni contenute nell’ETF continuino a staccare dividendi/cedole in quantità simile. Tuttavia, e questo vale soprattutto per gli ETF obbligazionari, è raro che i dividendi restituiti varino esageratamente.

Ciò che può variare, e anche di tanto se il sottostante è rischioso, è il valore delle quotazioni. Un’ampia oscillazione negativa può vanificare il guadagno ottenuto dal dividendo. Ad esempio, se incassi il 5% di dividendi ma le quotazioni scendono del 7%, di fatto sei in perdita.

Non è sempre immediato e semplice calcolare i dividend yield, ma su IdeaInvestimento puoi trovare sempre i dati aggiornati in tempo reale sui migliori ETF a distribuzione e sui più alti dividend yield.

Strategie di investimento

Sfruttando le oscillazioni di prezzo, è possibile investire in momenti in cui le quotazioni scendono, perchè, in tal modo, a parità di dividendo, la tua resa in termini di dividend yield sarà maggiore.

Facciamo un esempio.

Il nostro ETF a distribuzione preferito quota 100 e stacca una cedola pari a 5. Ciò significa che, in termini di dividend yield, siamo al 5%.

Nei giorni successivi, causa turbolenze di mercato, la quotazione scende a 90. A questo punto il dividend yield sarà 5 / 90 = 5,55%.

Visto che nessuno può sapere quando e quanto le quotazioni oscillano, ecco che il caro vecchio mitico Piano di Accumulo del capitale (per gli amici PAC) fa nuovamente al caso nostro. Investendo periodicamente, andremo a mediare il nostro prezzo di carico.

Prediligi sempre ETF liquidi, molto scambiati, e non dimenticare mai che, come tutte le volte che fai un PAC, il tuo orizzonte temporale dovrà essere medio-lungo per poter beneficiare dei vantaggi.

I migliori ETF a distribuzione