Coloro che si avvicinano al mondo degli investimenti e della finanza sentono ripetere fino allo sfinimento che la diversificazione è fondamentale, se si vuole ottenere un guadagno statisticamente probabile sul medio-lungo termine, non rischiando eccessivamente.

E’ un concetto sacrosanto, perchè è innegabilmente rischioso puntare tutti i risparmi (o la maggior parte) su un’unico investimento.

Capire la correlazione

Detto in termini semplici, se due investimenti sono correlati, significa che, quando guadagna uno, guadagna anche l’altro (anche se in percentuali diverse).

Dal punto di vista matematico, il coefficiente di correlazione tra due strumenti è un numero compreso tra +1 e -1.

- Correlazione positiva: significa che i due strumenti tendono a muoversi nello stesso verso. E’ molto probabile che guadagnino entrambi, o perdano entrambi.

- Correlazione negativa: significa che i due strumenti tendono a muoversi nel verso opposto. E’ molto probabile che, quando uno guadagna, l’altro perda, e viceversa.

La correlazione è tanto più forte quanto maggiore è in valore assoluto. Se vale +1, significa che i due strumenti sono perfettamente correlati. Quando uno guadagna il 5%, anche l’altro guadagna il +5%. Stesso discorso quando si perde. La percentuale di ribasso è uguale in entrambi.

Al contrario, se la correlazione vale -1, gli strumenti si comportano in maniera diametralmente opposta. Quando uno guadagna il 5%, l’altro perde il 5%.

La teoria di Markowitz dice che, puntando su strumenti decorrelati tra loro, si riduce il rischio. Ciò è facilmente intuibile perchè se, quotidianamente, guadagno da una parte e perdo da un’altra, le oscillazioni complessive del mio portafoglio sono ridotte (il rischio è di fatto la volatilità).

In questo modo, il rendimento complessivo del portafoglio rimane funzione dei rendimenti attesi delle sue componenti, mentre la volatilità si riduce.

E la pratica?

Ovviamente, non è così semplice. Con il passare degli anni, la globalizzazione ha reso i mercati internazionali sempre più correlati tra loro.

In un articolo apparso tempo fa su Morningstar, addirittura si è arrivati a verificare come siano diventati correlati, nel breve periodo, addirittura asset diversi come azioni ed obbligazioni.

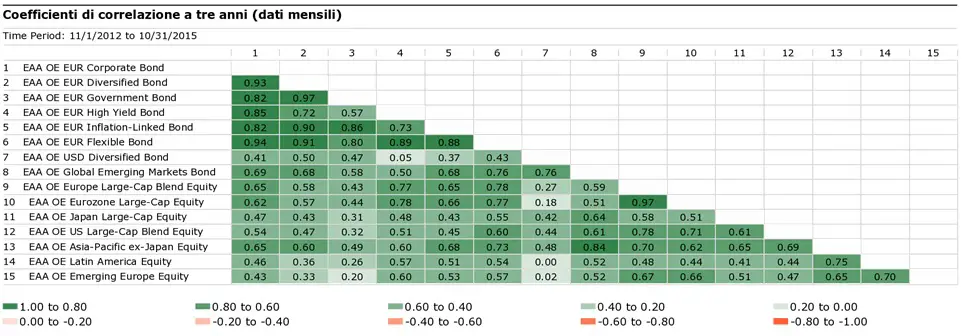

L’esperimento è stato fatto sulle seguenti tipologie di investimento:

- (1) Obbligazionari Corporate EUR

- (2) Obbligazionari Diversificati EUR

- (3) Obbligazionari Governativi EUR

- (4) Obbligazionari High Yield EUR

- (5) Obbligazionari Inflation-Linked EUR

- (6) Obbligazionari Flessibili EUR

- (7) Obbligazionari Diversificati USD

- (8) Obbligazionari Paesi Emergenti

- (9) Azionari Europa Large Cap Blend

- (10) Azionari Area Euro Large Cap

- (11) Azionari Giappone Large Cap

- (12) Azionari USA Large Cap Blend

- (13) Azionari Asia-Pacifico ex. Giappone

- (14) Azionari America Latina

- (15) Azionari Europa Emergente

Sono stati indicati in verde tutti i coefficienti di correlazione positivi, e in rosso quelli negativi (con intensità maggiore in base al valore assoluto).

Sembra incredibile, ma negli ultimi 3 anni, tutti gli strumenti sopra indicati sono correlati positivamente!

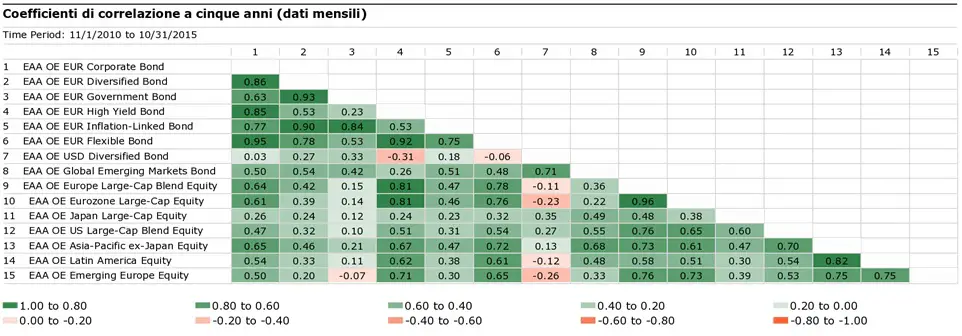

Per andare a scovare un minimo di correlazione negativa, occorre esaminare gli ultimi 5 anni.

Esaminando nel dettaglio, comunque, l’unico asset veramente scorrelato è risultato essere l’obbligazionario diversificato in dollari.

Ovviamente questo non deve lasciar pensare che nei prossimi anni queste proporzioni verranno rispettate.

Come comportarsi

Questi risultati scoraggianti ci dicono che la diversificazione non è semplice da realizzare. Nonostante ciò, non bisogna però buttare per aria il concetto di fondo.

Rimane sempre fondamentale investire con ottica di medio lungo periodo e su panieri internazionali.

Di sicuro, non vale la pena diversificare eccessivamente: coprire volutamente tutte le tipologie non ha senso. Basta limitarsi a pochi e semplici strumenti. Alla luce dell’estrema correlazione del tutto, si spenderebbero solo maggiori commissioni, con risultati scarsi in termini di rendimenti aggiuntivi.

Stando a statistiche decennali, un paniere diversificato, consente di ottenere sul lungo termine un 6-7% oltre l’inflazione. Tutto ciò senza cercare una gestione attiva degli investimenti, ma abbandonandosi a Mr Market.

Ciò non implica però dover soffocare lo spirito dell’investitore più attivo che, in particolari situazioni socio-politiche o di mercato, può scovare un settore o un area interessante su cui puntare.

Le scommesse su particolari settori/aree, vanno sempre gestite come tali, quindi senza investire una quota ingente del capitale complessivo. Le singole azioni, selezionate tramite accurato stock picking, sicuramente possono portare ingenti guadagni se si indovina la scelta, ma comunque si deve essere coscienti dei rischi.

Anche in questo caso, puntando su un paniere specializzato, si possono mediamente ottenere risultati ottimali. Tramite fondi ed ETF sicuramente si può prendere posizione su tipologie di investimento altrimenti difficilmente approcciabili.