La composizione di un portafoglio di investimento richiede un minimo di conoscenze finanziarie: per chi vuole cominciare ad avvicinarsi a questo mondo, è preferibile incominciare a utilizzare strumenti semplici ed efficaci.

Prendere coscienza di alcuni concetti fondamentali può risultare determinante ai fini del successo finale dell’investimento.

Proviamo a definire le linee guida di alcuni portafogli semplici da realizzare, ricordando che la loro composizione deve essere tarata in base alla quantità di rischio che l’investitore vuole sostenere.

Strumenti basilari

Indipendentemente dagli strumenti che usate per comporre un portafoglio, tutto è riconducibile ai seguenti due mattoncini, che sono alla base di ogni investimento: obbligazioni e azioni.

La parte obbligazionaria del portafoglio può essere considerata quella a rendimento garantito. A patto che non scegliate di comprare obbligazioni emesse da Stati o aziende a forte rischio fallimento, è ragionevole che la componente obbligazionaria del portafoglio sia quella che vi assicura un rendimento minimo garantito (per i meno esperti, si consiglia prima di leggere il nostro articolo sul concetto di obbligazione).

La parte azionaria del portafoglio è invece quella che, se ben indirizzata, consente il grosso del guadagno. Concettualmente ci possono essere azioni più rischiose di altre (perchè magari esposte su settori o aree geografiche più pericolose). E’ bene trovare il giusto mix di azioni, in base alle proprie necessità e alla quantità di rischio che ci si vuole accollare.

Imparare a stimare il rischio

Parlando in termini semplici, vogliamo esporvi tre importanti tipologie di rischio:

La prima è la più semplice: il rischio di perdere parte del denaro investito. Nel caso delle obbligazioni questo può avvenire se l’ente emittente fallisce (esistono agenzie di rating che stimano le probabilità che ciò accada). Nel caso delle azioni questo rischio è all’ordine del giorno: poichè il loro valore fluttua molto più rapidamente, la possibilità di perdere denaro è da mettere in conto.

E’ un rischio anche la cosiddetta volatilità. La volatilità è ciò che può mettere a serio rischio le vostre coronarie, se siete persone che controllano giornalmente i valori di borsa. Immaginate che un vostro investimento, per il quale ci sono ragionevoli possibilità di realizzare un +5% tra un anno, si trovi, dopo pochi mesi, a perdere il 20%. Ecco cosa è la volatilità: è in pratica un indicatore che misura l’ampiezza e la frequenza delle oscillazioni di prezzo. Un indice molto volatile sta ad indicare che i prezzi oscillano molto (sia al rialzo che al ribasso).

Un altro tipo di rischio (che però è facilmente evitabile, se si vuole) è il cosiddetto rischio cambio: se un investitore italiano acquista azioni quotate in dollari, prima di effettuare l’investimento, dovrà obbligatoriamente acquistare dollari. Alla fine dell’investimento, è probabile che questi dollari debbano essere convertiti nuovamente in euro. Quale sarà il tasso di cambio? E’ possibile che il nuovo tasso di cambio sia più sconveniente, in maniera tale da mandare in fumo un eventuale guadagno. Se non volete accollarvi questo rischio, investite solo nell’area Euro.

Componenti del portafoglio

Cominciamo con il definire le componenti che, con pesi diversi, andranno a formare i nostri portafogli.

Obbligazioni area Euro

- Insieme di obbligazioni non rischiose, dell’area Euro, di Stati o Aziende solide

- Rendimento stimato: 2% annuo.

Azioni area Euro

- Azioni diversificate, area Euro (è sufficiente anche un Etf che replica l’indice Eurostoxx 50)

- Rendimento stimato: compreso tra –20% e +20% annuo.

Azioni aree Emergenti

- Azioni diversificate, area mercati emergenti, rischio cambio (è sufficiente anche un Etf che replica l’indice MSCI Emerging Markets)

- Rendimento stimato: compreso tra –50% e +50% annuo.

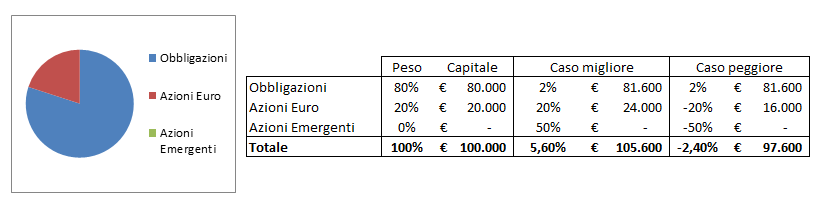

Portafoglio 1: rischio basso

Per chi non vuole accollarsi un rischio eccessivo, proponiamo un portafoglio composto dall’80% di obbligazioni e 20% di azioni area Euro. Capitale ipotetico di 100mila euro (clicca per ingrandire).

In questo caso la forchetta di rendimento probabile è più ristretta ma probabilmente non lascerà spazio a sgradite sorprese. Con questo portafoglio, la parte obbligazionaria garantisce 1600 euro di guadagno, quindi il portafoglio risulterà comunque in attivo se la parte azionaria perde fino all’8%.

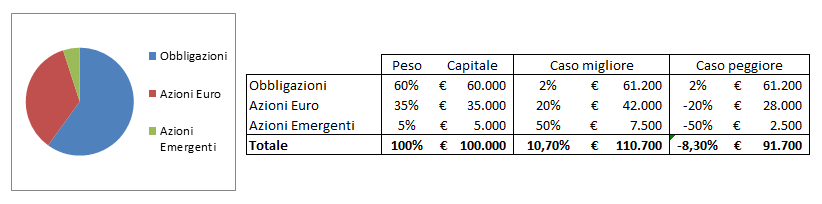

Portafoglio 2: rischio medio

Gli investitori con propensione al rischio media, possono realizzare un portafoglio composto dal 60% di obbligazioni, 35% di azioni area Euro, 5% di azioni area Emergenti. Capitale ipotetico di 100mila euro (clicca per ingrandire).

In questo caso la forchetta di rendimento aumenta. Con questo portafoglio, la parte obbligazionaria garantisce 1200 euro di guadagno, quindi il capitale complessivo è coperto se la parte azionaria perde fino al 3% complessivo.

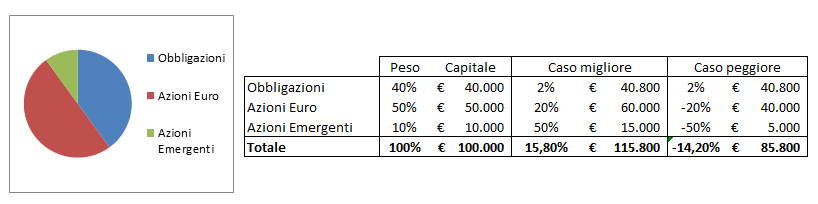

Portafoglio 3: rischio alto

Se non temete il rischio, è possibile realizzare un portafoglio composto dal 40% di obbligazioni, 50% di azioni area Euro, 10% di azioni area Emergenti. Capitale ipotetico di 100mila euro (clicca per ingrandire).

Il range di rendimento è veramente ampio. La speranza di un ottimo rendimento convive con una possibile perdita altrettanto importante. Con questo portafoglio, la parte obbligazionaria garantisce 800 euro di guadagno, quindi il capitale complessivo è coperto se la parte azionaria perde fino all’ 1,33% complessivo.