Bassa volatilità senza rinunciare al rendimento: è possibile?

L’effetto tangibile della volatilità è la forte oscillazione delle quotazioni.

La volatilità è uno dei tanti possibili rischi a cui va incontro un investitore e va presa in seria considerazione perchè, soprattutto se parliamo di medio-breve periodo, può essere letale.

Prima di lanciarci nel cuore dell’articolo facciamo un passo indietro e parliamo di alcuni aspetti teorici (pochi).

Quelli che ne sanno ci spiegano che, secondo la teoria del Capital asset pricing model (CAPM), le azioni ad alta volatilità producono statisticamente rendimenti più alti.

Ci hanno anche insegnato che gli investimenti più rischiosi sono tendenzialmente quelli più redditizi, quando va bene.

Ma se ci fossero modalità di investimento meno rischiose e addirittura più redditizie, chi non ne approfitterebbe?

La botte piena e la moglie ubriaca?

Forse l’obiettivo dei primi economisti che hanno pensato alle strategie di Minimum Variance era proprio questo.

Cosa hanno escogitato questi furboni?

Proviamo a prendere un indice azionario qualsiasi. Le sue performances e la sua volatilità dipendono ovviamente dalle sue componenti, che pesano in base alla loro capitalizzazione di mercato.

Proviamo ora a rimodulare i pesi delle varie azioni, sovrappesando quelle che hanno avuto volatilità più bassa nel tempo. Se proprio vogliamo esagerare, eliminando quelle eccessivamente volatili.

Come per magia, abbiamo così ottenuto un nuovo indice, derivato da quello originario, che, se la statistica si ripete, avrà volatilità complessiva minore.

La sorpresa sta nel constatare che, verificando le serie storiche, i rendimenti di tale nuovo indice risultano spesso superiori. Vedremo i numeri a breve.

Come investire con strumenti a bassa volatilità

La soluzione è presto detta: quando parliamo di indici, la naturale conseguenza è l’investimento in ETF.

Gli ETF con strategia Minimum Variance sono una particolare categoria degli ETF Smart Beta. Tali ETF replicano proprio questi indici derivati, che scaturiscono da indici globali generali, a seguito dell’applicazione di strategie di diverso tipo.

Quale è però l’effetto negativo di sovrappesare le azioni meno volatili? Di fatto accade che si vanno a privilegiare le componenti che appartengono a settori notoriamente difensivi e poco volatili per natura.

E allora, di fatto, è come andare a fare un investimento settoriale, e magari non è esattamente quello che cerchiamo.

Giusto per rendere l’idea, forniamo un grafico realizzato da Borsa Italiana, che è un po datato (Luglio 2011), ma è sicuramente esplicativo e valido ancora oggi. Parliamo della composizione dell’indice Stoxx Europe 600, nella sua versione originaria e nella corrispondente a Minimum Variance.

Non è una sorpresa vedere che l’indice Minimum Variance risulta molto sbilanciato su Healthcare e Servizi, mentre possiede pochissime azioni in ambito Finance, Industria, Energia (notoriamente più volatili).

Ovviando a questo inconveniente, recentemente Lyxor ha lanciato 4 nuovi ETF che hanno come sottostanti dei nuovi indici Minimun Variance, definiti secondo logiche leggermente diverse.

| ETF | Benchmark | Ticker | TER |

|---|---|---|---|

| Lyxor FTSE Europe Minimum Variance UCITS ETF | FTSE Developed Europe Minimum Variance Index | MVAE | 0,20% |

| Lyxor FTSE USA Minimum Variance UCITS ETF | FTSE USA Minimum Variance Index | MVAU | 0,20% |

| Lyxor FTSE Emerging Minimum Variance UCITS ETF | FTSE Emerging Minimum Variance Index | MVAM | 0,40% |

| Lyxor FTSE All World Minimum Variance UCITS ETF | FTSE All World Minimum Variance Index | MVAW | 0,30% |

Gli indici FTSE, benchmark dei corrispondenti ETF, sono realizzati in modo tale che non ci siano forti concentrazioni di settori (max 20%) o azioni (max 1,5%). Inoltre, almeno il 60% delle azioni originarie deve essere mantenuto anche nel nuovo indice.

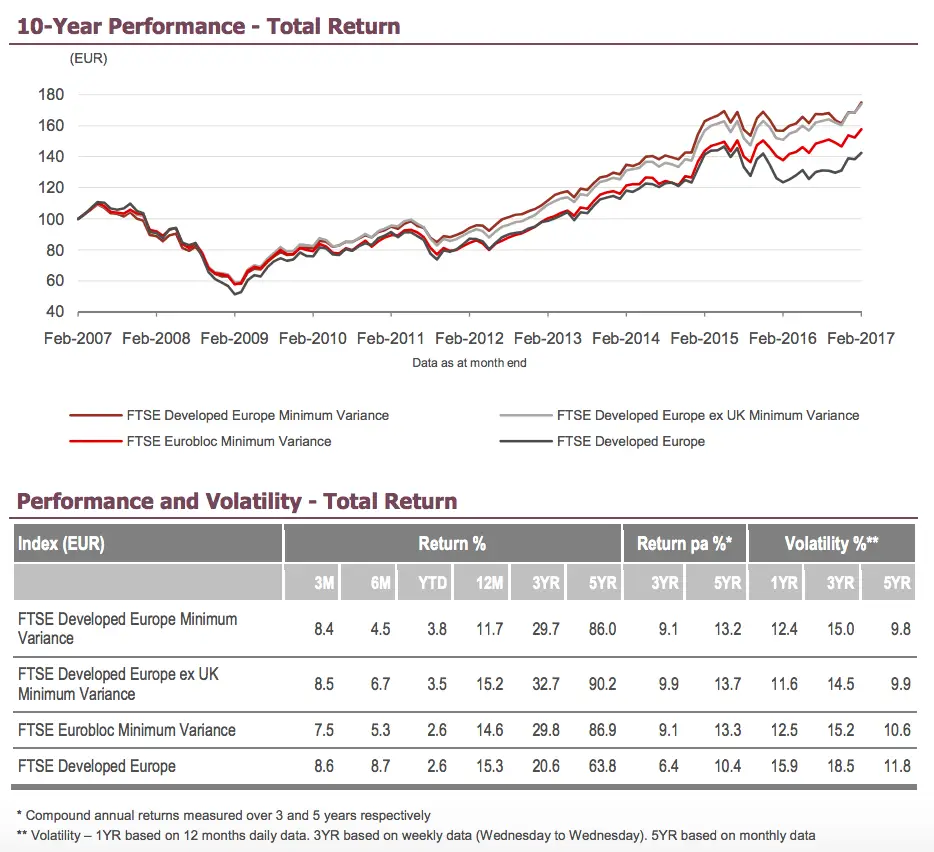

Partiamo con i rendimenti storici di uno di essi, ovvero del FTSE Developed Europe Minimum Variance Index

I vari indici a varianza minima hanno sovraperformato l’indice FTSE Developed Europe, mantenendo l’obiettivo di contenere la volatilità.

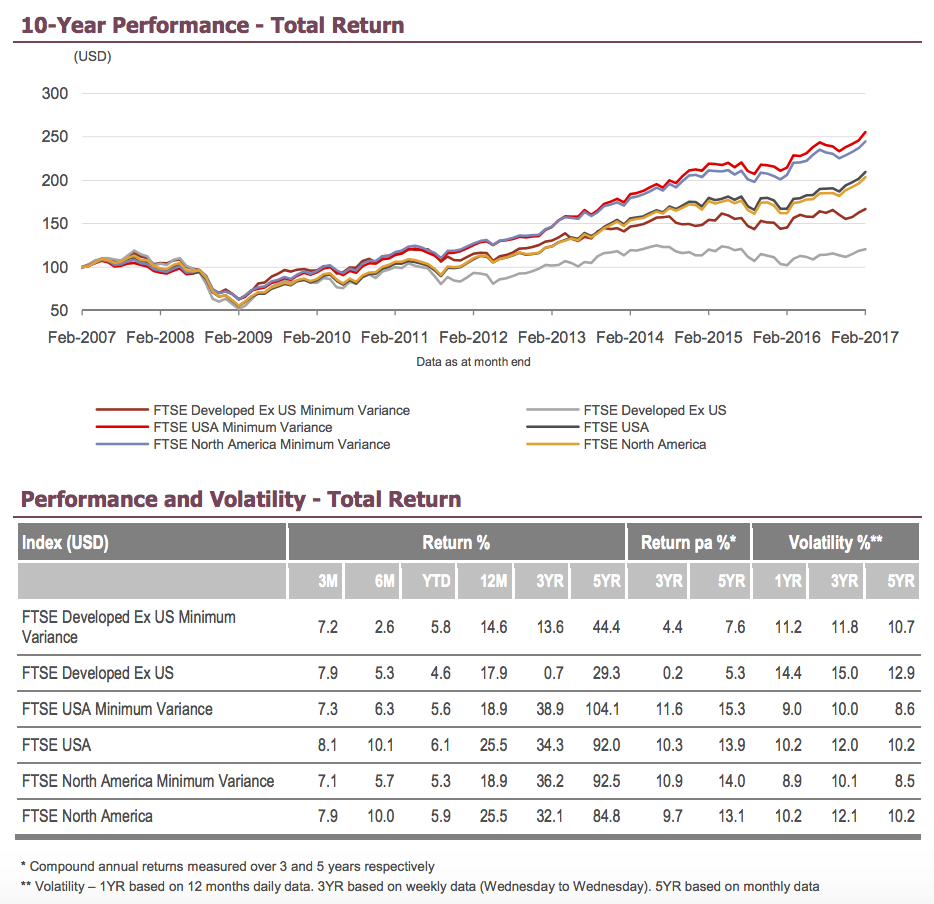

Anche esaminando i corrispondenti indici USA o Nordamericani, i risultati sono gli stessi.

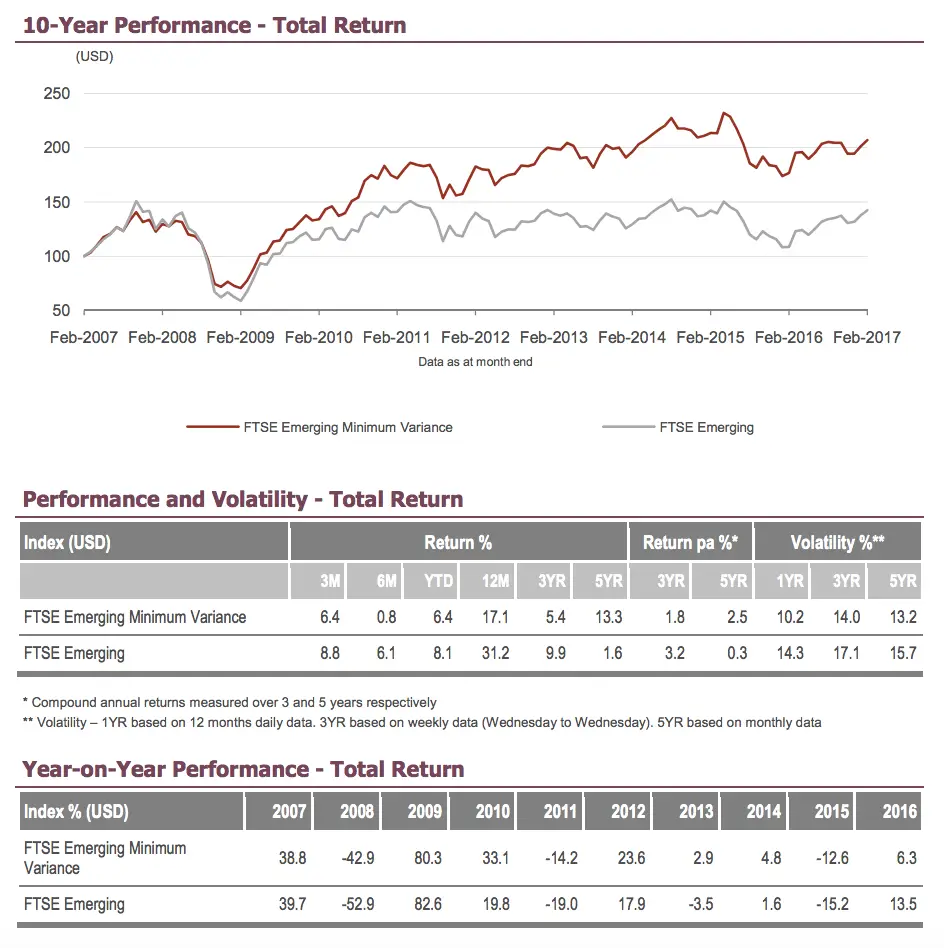

Nel grafico a seguire, anche il caso degli Emerging Markets.

Raggiunto l’obiettivo primario della volatilità ridotta su tutte le varie serie temporali. Un pò diversa la questione rendimenti, che sono superiori solo se guardiamo le serie storiche di almeno 5 anni. Nel medio-breve periodo il rendimento è stato di molto inferiore…. Campanello d’allarme? Forse non è il caso di limitare la volatilità nelle aree in cui questa è di casa…

E’ tutto così perfetto?

Raccontata così, sembrerebbe veramente che si sia trovato il Sacro Graal dell’investimento.

Ovviamente ci sono delle considerazioni da fare, per mettere in guardia chi vuole investire secondo questa filosofia.

Coloro che vogliono usare strumenti di questo tipo, che comunque fanno riferimento alla famiglia dei cosiddetti ETF Smart Beta, devono essere coscienti della vera natura dello strumento.

Ciò significa principalmente che, al contrario degli ETF tradizionali, in questa strategia esiste un minimo di gestione attiva del portafoglio.

La scelta delle azioni storicamente meno volatili potrebbe effettivamente contenere la varianza delle quotazioni anche in futuro, ma certamente nulla si può dire su quali saranno i guadagni, rispetto a quelli dell’indice originario.

E’ possibile che in futuro i veri driver dei guadagni siano costituiti da un settore molto volatile (tecnologia?). Con questa strategia, tali azioni verrebbero irrimediabilmente sottopesate.