Un’agenzia di rating è una società che assegna un giudizio (o rating), ad un soggetto che emette titoli sul mercato finanziario.

In pratica, ogni Stato del mondo, ogni impresa, può essere valutata tramite questi giudizi. In teoria questi giudizi sono utili agli investitori per capire se un ente è solido o meno.

Il rating, infatti, pur prendendo in considerazione diversi fattori, esprime principalmente un giudizio sulla probabilità di insolvenza (o di fallimento, o di default) di un ente.

Chi emette i giudizi?

Le agenzie di rating più conosciute e influenti sono:

- Standard & Poor’s

- Moody’s Investor Service

- Fitch Ratings

I giudizi emessi da tali società sono molto influenti, perchè gli investitori, al fine di valutare l’affidabilità di uno Stato nazionale o di un ente, fanno riferimento ad essi prima dell’acquisto di titoli finanziari. Il rendimento di ogni titolo viene valutato in base al giudizio fornito dalle agenzie di rating.

Come interpretare i giudizi?

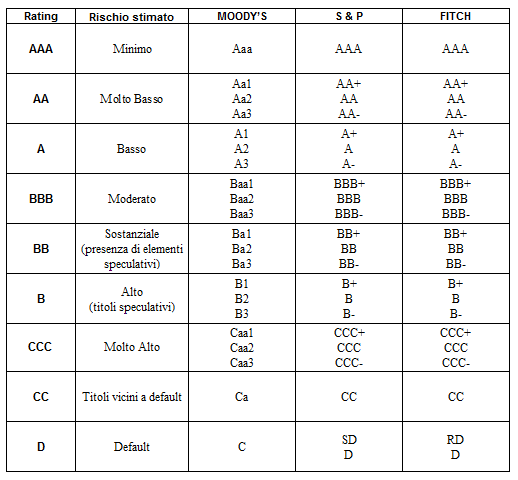

In linea di massima, esistono alcune categorie di rating. Si va dalla famosa Tripla A (AAA), che esprime il giudizio migliore possibile, fino alle categorie rischiosissime.

Ogni categoria ha al suo interno varie sottocategorie, per affinare ulteriormente il rating. Le categorie principali sono (fonte Wikipedia):

- AAA: Elevata capacità di ripagare il debito

- AA: Alta capacità di pagare il debito

- A: Solida capacità di ripagare il debito, che potrebbe essere influenzata da circostanze avverse

- BBB: Adeguata capacità di rimborso, che però potrebbe peggiorare

- BB, B: Debito prevalentemente speculativo

- C: Debito altamente speculativo

- D Società insolvente

Ogni agenzia di rating usa la propria codifica per definire il rating. Di seguito un quadro più completo.

Per i rating da AAA a scendere fino a BBB, si parla di Investment grade. Gli strumenti finanziari di tipo Investiment grade sono ritenuti degni di fede da investitori istituzionali. Detto in altri termini, la quasi totalità degli investimenti di tipo istituzionale deve riguardare titoli con rating da BBB (compreso) in su.

Se una nazione cade nella categoria di rating BB o ancora più in basso, allora si parla di Speculative Grade. Per una nazione sviluppata, una caduta nella fascia speculative sarebbe un disastro dal punto di vista finanziario, perchè tutti i fondi sovrani del mondo sarebbero costretti a vendere, per statuto, tutti i titoli emessi da quella nazione, con un conseguente crollo delle quotazioni e impennata dei rendimenti.

L’Italia ha, al momento, un rating pari a BBB (con rischio di cadere a BBB-) per Standard & Poor’s. In pratica siamo due gradini sopra quella che è considerata spazzatura finanziaria.

Critiche e dubbi sulle agenzie

La domanda è legittima: ma come è possibile che le sorti economiche di un paese siano in mano a poche agenzie di rating, che possono sfruttare la loro posizione per manovrare i flussi di denaro?

In questi ultimi anni, in cui le tensioni economico-politiche si sono inasprite a causa della crisi, anche i dubbi sull’onestà intellettuale delle agenzie di rating sono cresciuti. Le 3 principali agenzie di rating sono americane e non sempre hanno mostrato benevolenza nei giudizi sull’Europa. Anche il momento in cui un giudizio viene comunicato può fare la differenza (un giudizio a sorpresa, a mercati aperti, può veramente scatenare il panico).

Basti pensare, poi, che Lehman Brothers, nel giorno del suo fallimento, aveva rating A (ovvero in pieno Investment Grade). Stesso discorso per i crac Enron e Parmalat, dove le società di rating non avevano minimamente dubbi sulla stabilità delle aziende.